基于计量模型的GDP 影响因素分析

发布时间:2015-06-09 02:45:48 | 点击:6977

Modigliani和Cao的文章尝试以生命周期假说来解释中国近些年来伴随经济增长的居民高储蓄。这篇文章对于Modigliani的重大意义是生命周期理论(最早是由Modigliani提出的)是否能运用到像中国这样由计划经济向市场经济转型的国家。由于当时只能得到中国居民的消费数据而没有储蓄和收入数据,所以他们采用的方法是通过估计计算居民所持有的有形资产与无形资产的增加,以作为储蓄的一个估计量。然后根据消费加上储蓄算出居民总收入,从而算出每年的储蓄率。他们所用的是1953—2000年的时间序列数据,但这种计算方式存在很大误差,很可能存在遗漏的情形。根据他们的估计,我国的居民储蓄率在1953—1978年期间一直在5%左右,从1978年开始显著上升,1994年超过30%,然后开始下降,到2000年维持在23.55%。他们通过实证研究发现人口结构与经济增长对储蓄的影响非常显著。

而凯恩斯理论认为人均收入的影响却不显著。Kelley and Schmid(1996)通过对89个国家20世纪60年代、70年代和80年代三组横截面数据的分析,发现储蓄率在人均GDP较高的国家中比较高,在人均GDP增长率较高的国家也比较高,但是在20世纪60年代和70年代数据中储蓄率与年幼人口和老年人口的比例却没有显著的关系。只有20世纪80年代的数据和生命周期模型的预期结果一样,即年幼人口和老年人的比例与储蓄率呈负相关关系。Chamon和Prasad(2008)通过对1986年至2005年的城镇家庭调查数据分析得出,在中国城镇地区年轻家庭与年老家庭具有最高的储蓄率,这个结论与生命周期理论相一致。然而1995年的年龄剖面图却呈现出“U”型,与生命周期理论不一致。因而,他们认为人口结构对于储蓄率的影响并不十分的显著。数据描述

本文试图在两个维度上分析人口结构与居民储蓄率的关系,一个是全国层面,一个是各省的面板数据。我们使用的数据及来源是以下两个方面。

全国层面使用的是1978—2010年的数据。其中1978—2008年的数据均来自于《新中国60年统计资料汇编》,2009—2010年数据来自于国家统计局网站。实际利率数据根据人民银行所公布的一年期存款利率并减掉当年的通货膨胀率得到。

各省的面板数据使用的是1990—2008年的数据。其中GDP增长率、城镇居民可支配收入、农民的村收入、城镇家庭平均每人全年消费、农村家庭平均每人全年消费数据均来自于中经网数据库;农村人口总数与城镇人口总数来自于《新中国60年统计资料汇编》;老年人抚养率、少儿抚养率数据来自于中国人口统计年鉴。

由于有些年份有些省的城镇农村人口数据得不到,从而无法算出储蓄率,因此数据有部分缺失。最后我们的完全样本数量是509个。模型分析

本文的基本模型延续Modigliani和Cao(2004)与汪伟(2009)的想法,但本文的改进地方在于:

一是相比Modigliani和Cao(2004)本文所用的储蓄率数据会更加精准,前面提到Modigliani和Cao文章的储蓄数据是根据有形与无形资产增加来估计的,存在很大的误差,本文所用的数据是根据统计局所给的城镇和农村的收入数据与消费数据,经过计算后得到的总居民储蓄率。二是本文不仅进行了全国的时间序列分析还进行了各省的面板数据分析,从而避免由于各省的异质性给加总数据带来的一些影响。

三是本文在分析中采用了汪伟(2009)的方法,区分开了少儿抚养率与老年抚养率,而不是像Modigliani和Cao的文章中只考虑了总抚养率。之所以区分这两个,是因为很多实证表明这两者对于储蓄的影响是不同的。本文与汪伟(2009)的不同在于本文所用的储蓄率数据并不是简单的总的国民储蓄率(计算方法前面已经提到),而是根据城镇居民的消费收入数据算出的居民储蓄率。原因在于根据生命周期理论,个人会在不同年龄段进行不同的储蓄行为,因而人口结构影响的应该是居民储蓄率。国民储蓄率中包含了企业储蓄,而这一部分与人口结构是没有关系的,不应该把其混杂在居民储蓄率中,而应该剔除掉。

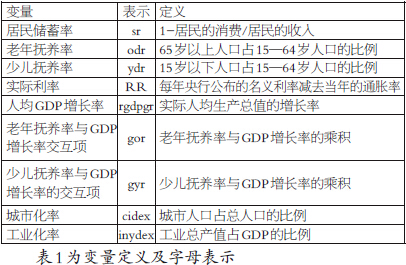

此外,汪伟与Modigliani和Cao的文章都没有考虑实际利率的影响,但我们认为实际利率作为跨期选择的相对价格对储蓄行为会有很大的影响,因而本文中加入了实际利率这个重要因素,本文中使用到的变量及其字母表示见表1。

我们使用的时间序列回归的基准模型是:

srt=β0+β1×ydrt+β2×odrt+β3×rgdpgrt+β4RRt+ξt

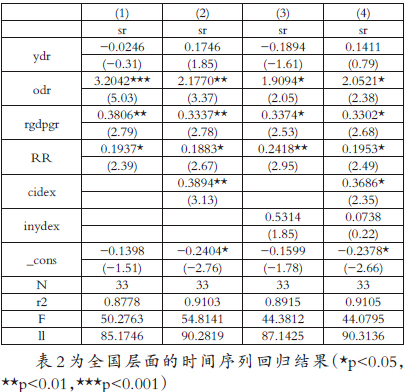

从表2的第一列中可以看到老年人抚养率对于储蓄率的影响显著为正,而且数值比较大。老年人抚养率上升一个百分点,储蓄率上升3.2个百分点。少儿抚养率对储蓄率的影响在5%的显著性水平下并不显著,这与我们的预期不一致。人均GDP的增长率对储蓄率也有显著的正的影响,人均GDP的增长率上升一个百分点,储蓄率上升0.38个百分点。实际利率对储蓄率也有显著的正影响,实际利率上升一个百分点,储蓄率上升0.19个百分点。这些与我们的预期相符合。

接下来,我们进一步加入其他解释变量以检验识别的稳定性。我们主要考虑加入工业化率和城市化率。通过表2的第三、四、五列可以看到加入这两个变量后对原有解释变量的显著性并没有影响,并且系数也只有略微地下降。此外,我们能够看到城市化率对储蓄率也存在显著正的影响,城市化率增加一个百分点,储蓄率会增加0.37个百分点,这与我们的预期一致:城镇居民与农民的储蓄率倾向可能不一样,导致一个人如果从农民变成城市居民以后会使得储蓄率上升。工业化率对储蓄率的影响并不显著,但对其他变量的显著性并没有影响。

由于各省存在很强的异质性,我们觉得加总数据可能会存在一些偏差。所以,接下来,我们考虑各省的面板数据分析。我们估计的基准方程是:

srit=β0+β1×odrit+β2×ydrit+ui+ξit

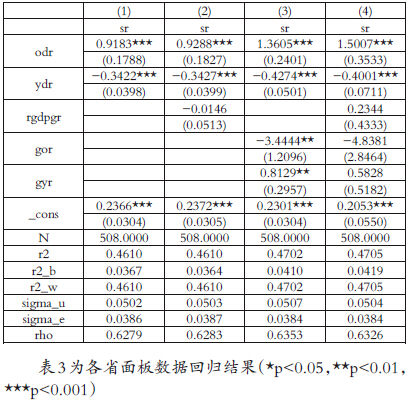

我们采用的是固定效应模型,因为通过hausman检验发现p值小于1%,说明拒绝原假设:随机效应与固定效应得到的估计没有显著差异,因此采取固定效应模型。回归的结果可以从表3的第二列中看到。老年抚养率对储蓄率的影响显著为正,回归系数表明老年抚养率上升一个百分点,储蓄率上升0.92个百分点。少儿抚养率对储蓄率的影响显著为负,回归系数表明少儿抚养率每下降一个百分点储蓄率会上升0.34个百分点,这些与我们的预期一致。接下来我们考虑加入人均GDP增长率(rgdpgr),发现该因素对储蓄的影响并不显著。

此外,我们还考虑加入人均GDP增长率与少儿抚养系数的交互项(gyr)、人均GDP增长率与老年抚养系数的交互项,发现均不显著,这与汪伟(2009)所得到的结论不同,可能原因是他考虑的是国民储蓄率而非居民储蓄率所导致的。但是加入这些新的解释变量后并不影响少儿抚养系数与老年抚养系数的显著性。

根据模型,老年抚养率对居民储蓄率的变化影响很大,不管是在全国层面的数据分析还是各省的面板数据分析都显示出显著正的影响。

老龄化对储蓄率的影响存在两方面:一是根据生命周期理论,一个人在处于老年时收入来源较小,因而进行负的储蓄,在成年期消费低于收入,进行正的储蓄,因此老年人越多的社会储蓄率越少;二是按照理性预期理论,预期寿命的提高意味着退休后生活时间还很长,为了维持原有生活,平滑消费,就必须多加储蓄,此外由于养老制度不健全,中青年会预期年老时期收入减少而增加储蓄。因此老龄化程度越高,储蓄率越高。

今年中国的期望寿命比1970年增加了15岁,期望寿命达到73岁。由于城市居民60岁退休,他们有着为退休而储蓄的强烈动机,尤其是在养老制度不完善时,本文的计量结果表明后者可能起了主要作用。但我们认为这种正的相关性并不是一种稳定的影响,而只是在进入老龄化社会这个过渡期间存在这种正的影响,如果老龄化达到一个很大的值,那么很有可能老龄化对储蓄会有负的影响。我们所用的中国数据只反映了这个假设的前半段,而没反映出在老年化比较严重时,老年抚养率对居民储蓄率的影响。所以,不应认为这个正的影响会一直持续下去。日本当前的情况就反映出老龄化越严重,储蓄率越低,而日本就是一个老龄化比较严重的国家。

在省级面板数据中少儿抚养率对居民储蓄率有负的影响,但在全国层面并不显著,我们觉得可能是数据加总存在偏误导致。少年抚养率对储蓄率的影响,是可以通过生命周期理论来解释的。一个社会中小孩越多,就需要更多的资源来抚养这些小孩(即小孩是进行负的储蓄),而且小孩多,成年人可以靠小孩长大后照料自己,即小孩对于储蓄有一个替代性,故成年人会较少储蓄。但存在另外一个机制,小孩减少后,父母往往会更加精心地照顾这一个小孩,即存在质量与数量的替代关系,那么父母可能会为独生子女储蓄更多,那么小孩越少,储蓄率可能会更大。但我们的各省数据反映出可能前方面的影响是主要影响,即居民储蓄率与少儿抚养率有负的相关性。此外,我们的全国层面数据反映出城市化率对储蓄率也存在正的影响。

登录

登录