上市公司套保避险:现货亏了,期货里找

发布时间:2016-04-08 03:54:23 | 点击:7465

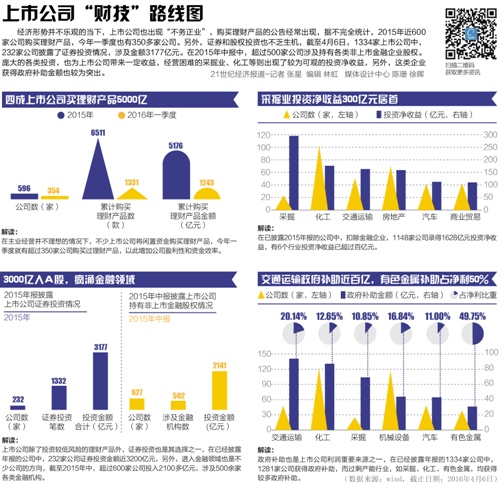

过去一年时间里,原油、有色金属、铁矿石、橡胶四大基础工业原料价格悉数下跌,并传导至钢材、PTA等下游行业,相关产业链公司受到重创,重庆钢铁(601005,股吧)(601005.SH)去年更是巨额亏损近60亿元。

然而,以如意集团(000626,股吧)(000626.SZ)为代表的上市公司却另辟蹊径,在主营业务大幅亏损的情况下,通过期货市场套期保值实现了公司的利润增长。

据21世纪经济报道记者不完全统计,自今年初以来,已有46家上市公司发布开展期货套期保值交易的公告,其中交易标的主要以商品期货为主,涉及品种包括黄金、铜、铝、PTA等多个期货品种。

实际上,上市公司参与期货市场的案例并不鲜见,早在国内铜期货还未上市前,江西铜业(600362,股吧)(600363.SH)便已通过LME进行期货交易。

买入套保正当时

2015年突然飙涨的股市,一度使得期指成交量、持仓量大幅增加,从而使得大批资金流入期货市场。

截至当年6月时,期货市场保证金突破4000亿元。不过,在9月期指成交量锐减后,整个市场保证金并未大幅撤离,截至2015年底,国内期货市场保证金仍高达4100亿元。

“增量资金既有来自专业投资机构,也有来自产业客户,即各大宗商品产业链上的企业”,郑州某期货营业部经理薛晓天(化名)指出,去年国际大宗商品市场全线下挫,进一步激发了相关产业链公司的淘宝需求。

“国内很多商品价格波动跟随外盘运行,也就说商品的定价权在国外,企业参与套保主要是为了避免产品价格下跌,对自身经营造成冲击”,前述期货公司人士也指出。

可见去年企业参与期货市场,主要以卖出套保,从而达到规避产品价格下跌风险为主。不过,如今上述情况已经悄然改变,并开始向买入套保倾斜。

21世纪经济报道记者注意到,自今年3月以来,已有近20家A股上市公司发布2016年开展套期保值交易的提示性公告,其中不仅涉及贵金属、有色金属和化工等重要工业原料,也囊括了玉米、大豆等农产品(000061,股吧)。

实际上,自2011年本轮熊市开启以来,多数大宗商品已经经历了一轮惨烈的下跌,甚至如钢材等品种在2015年时更是跌破成本价,目前整体市场已然跌至历史低位。

以天然橡胶为例,2011年2月初,上期所天然橡胶期货价格为43500元/吨,而目前天然橡胶主力合约则只有11700元/吨,跌幅高达73%。

这也是为何3月初国内钢价飙涨时,“大宗商品拐点来临”的声音一度充斥市场,而如今各家上市公司开始做出买入套保的动作,同样应该引起市场警惕,毕竟各家公司均处于行业的第一线,对市场变化也更为敏感。

三力士(002224,股吧)(000224.SZ)近期便曾公告称,“近期橡胶价格持续处于低位水平,公司决定通过开展套期保值稳定公司原材料价格的成本,降低原材料价格波动对公司经营业绩的影响。”

而三力士的主营业务正是橡胶制品的生产、销售,主要产品包括橡胶V带,而天然橡胶占公司主营业务的成本近40%。

此时公司做出买入套保的决策,其目的便是为了防止未来橡胶价格大幅反弹,所导致的公司生产成本骤增。

现货亏了,期货里找

今年1月初,如意集团收购远大物产剩余48%股权时,曾遭到深交所的问询,而原因便在于远大物产现货业务巨亏,利润完全依靠期货等金融衍生品市场赚取。

暂且不论公司这种模式对错,仅就期货市场而言,远大物产的操作无疑是十分成功的。

公开资料显示,远大物产主营业务为石油化工、能源化工、金属、农产品等大宗商品贸易。

当大宗商品市场整体下跌时,作为贸易商的远大物产一方面要面临着库存的减值风险,同时也面临着产品销售下滑的风险。在这种情况下,远大物产近三年净利润分别达到1.56亿元、6.01亿元和5.98亿元。

原因便在于,公司将现货市场的亏损,通过期货市场找了回来,甚至还有富余的利润。相关数据显示,2013年至2015年期间远大物产期货及电子交易投资收益分别高达4.93亿元、17.92亿元和19.08亿元。

“各家企业在期货市场上操作思路各有不同,有的是结合现货贸易进行套保,有的是进行跨市场间的套利”,薛晓天告诉记者。

以瑞茂通(600180,股吧)(600180.SH)为例,便是结合自身贸易情况进行动力煤期货交易,为此公司还曾于去年从某机构高薪聘请专业人士到公司任职。而华南某有色金属企业,则是主要以跨市场间的套利交易为主,如将上海黄金交易所的黄金现货与上期所的黄金期货,以及外盘上市的黄金期货进行跨市场套利。

“很多企业看到期货市场的利润后,便从产业套保客户变成了投机户,结局则是现货、期货一起亏”,薛晓天告诉记者,所以企业在进行期货套保交易时,必须严格按照方案进行。

以卖出保值为例,若预计5月钢材价格下跌,而公司库存目前尚有1万吨,那么对应到期货层面的操作,便是卖出开仓1000手空单。届时当钢材现货下跌时,其可以通过期货市场空单的盈利,来对冲掉现货库存的跌价风险。

但是在实际操作过程中,又存在着期货、现货波动幅度不一致等因素,最终可能会出现期货市场的盈利只能覆盖一部分现货亏损的情况,但是相比于硬扛产品价格的下跌、原材料价格的上涨,借助于期货市场套保功能无疑是明智的选择。

需要指出的是,期货属于典型的零和交易,若考虑手续费的因素在内,甚至可以将其视为负和交易,加上保证金交易制度所带来的杠杆效应,其风险远高于股票市场。

为此,部分参与期货交易的上市公司,如金贵银业(002716,股吧)(002716.SZ)、思源电气(002028,股吧)(002028.SZ)等公司均建立了期货套期保值管理制度。

登录

登录